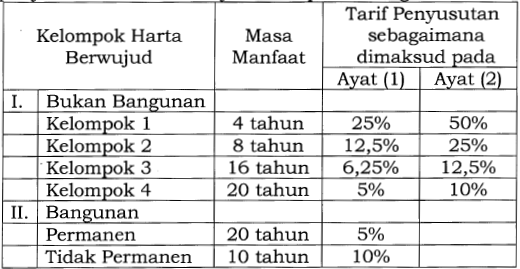

PMK No. 72 Tahun 2023 Tentang Penyusutan Harta Berwujud Dan/Atau Amortisasi Harta Tak Berwujud 1. Gambaran Umum Dari Penyusutan Harta Berwujud dan Amortisasi Harta Berwujud Gambaran umum penyusutan harta berwujud adalah penyusutan dilakukan atas harta berwujud yang mempunyai masa manfaat lebih dari satu tahun, yang dimiliki dan digunakan untuk mendapatkan, menagih atau memelihara (3M) penghasilan …

Month: January 2024

CERMATI PERBEDAAN FORMULIR SPT ORANG PRIBADI

CERMATI PERBEDAAN FORMULIR SPT ORANG PRIBADI Apa itu Surat Pemberitahuan? Surat Pemberitahuan (SPT) merupakan surat yang digunakan oleh Wajib Pajak untuk melaporkan perhitungan dan/atau pembayaran pajak, objek pajak dan/atau bukan objek pajak, serta harta dan kewajiban sesuai dengan ketentuan peraturan perundang-undangan perpajakan yang berlaku. Segala informasi yang tertera dalam SPT harus diisi dengan benar, lengkap, …